Fugir das transações digitais não é mais uma opção para o varejo no Brasil. De acordo com dados levantados pela ABComm (Associação Brasileira de Comércio Eletrônico), o e-commerce brasileiro atingiu a marca de R$ 169,6 bilhões em vendas em 2022 e a tendência é que esse número cresça em até 9,5% em 2023.

Mas mesmo com um cenário tão positivo para o varejo digital, não faltam desafios para o setor. Um deles é o chargeback, um processo que envolve o cliente, a loja vendedora e também a instituição financeira usada para o pagamento.

Por um lado, ele tem a finalidade de proteger o consumidor caso ele identifique algum problema de cobrança indevida. Por outro, o chargeback pode causar transtornos para o negócio, pois o processo de devolução do valor da venda é complexo e pode causar prejuízos se mal administrados.

O que é chargeback

Chargeback em sua tradução significa “reversão de pagamentos”, e ocorre quando uma cobrança é contestada pelo titular de um cartão de crédito que tem o direito de solicitar o estorno de um valor não reconhecido que já foi lançado na sua fatura.

O objetivo do chargeback, principalmente em transações digitais, é proteger os clientes caso eles venham a ter problemas com os pagamentos, sem autenticação por senha.

É bem provável que você já tenha reivindicado uma transação na fatura do seu cartão de crédito não reconhecida e já tenha solicitado chargeback.

O chargeback no e-commerce

Você sabe o que é chargeback no e-commerce e como ele pode prejudicar a reputação e trazer prejuízos para a sua empresa?

Basicamente, quando um cliente solicita chargeback no cartão de crédito junto ao operador de seu cartão, ele está questionando uma transação não reconhecida, que pode ter sido realizada por vários motivos, como cobrança duplicada e transações fraudulentas, reembolso não processado, produto ou serviço não recebido, material que veio danificado e serviço insatisfatório.

O chargeback, quando solicitado, passa por algumas etapas e durante esse processo um operador do cartão de crédito auxilia e direciona o cliente no que deve ser feito. Veja as etapas do processo: o cliente identifica uma transação errada; depois faz contato com operadora do cartão de crédito; a operadora solicita uma documentação e informações sobre a compra; o operador faz uma avaliação de toda a situação e entra em contato com a loja online onde foi realizada a transação. Baseada em todas as informações, a operadora valida ou não o chargeback avisando o cliente e empresa vendedora.

Diferença do chargeback para direito de arrependimento

O direito de arrependimento, é um benefício garantido por lei, não sendo necessário justificar a devolução de um produto ou serviço. Já o chargeback precisa cumprir alguns requisitos para ser efetuado.

O direito de arrependimento garante ao consumidor desistir de uma compra em um período de 7 dias corridos a contar pela data do recebimento. Nesse caso, não existe nenhuma necessidade de apresentar mais informações sobre os motivos da devolução, bastando seguir com a política da loja vendedora.

Mas existem algumas regras: é preciso devolver o produto intacto, de preferência na mesma embalagem de recebimento e sem apresentar nenhuma avaria. Já o chargeback segue um processo bem mais longo.

Como evitar chargeback

Para evitar chargeback em sua empresa, é preciso utilizar sistemas de antifraude avançados que verifiquem a identidade do titular do cartão de crédito e criar estratégias de segurança.

De acordo com um relatório da ClearSale, no primeiro semestre de 2022, houveram 785 mil tentativas de ataque, um aumento de 23,6% em relação ao mesmo período do ano anterior e correspondendo a 2% do total de pedidos do varejo digital.

Veja alguma dicas com as melhores práticas para redução de chargeback em sua empresa:

1 – Construa políticas claras de devolução e reembolso em seu e commerce

Tenha um bom atendimento junto ao seu cliente é importante para reduzir os pedidos de chargeback. Para isso, descreva com detalhes seus produtos e serviços e deixe claro como funcionam todas as políticas, incluindo a de reembolso.

2 – Realize um monitoramento constante dos chargebacks

É muito importante que se saiba quais são os principais motivos para ocorrer chargebacks na sua empresa, por isso, crie métricas que te auxiliem a controlar e construir novas políticas internas.

3 – Terceirize os pagamentos

Uma possibilidade é terceirizar os pagamentos de sua empresa, que traz vantagens como: menos burocracia, mais agilidade nos processos, mais confiança, diversas formas de pagamento e segurança nas compras feitas pela internet.

4 – Tenha um bom relacionamento com as operadoras de cartão

O bom relacionamento com as operadoras de cartões te ajudam no momento de conferir a quantidade de chargebacks recebidos da sua empresa, e também com informações sobre alterações constantes e mudanças das leis.

5 – Adquira uma ferramenta de conciliação de cartões

Uma ferramenta de conciliação de cartões realiza o acompanhamento das transações com cartão de crédito, verifica as ocorrências que causam perdas financeiras e identifica inconsistência nas operações aumentando a segurança para a empresa.

6 – Utilize ferramentas antifraude avançadas

Para evitar que o chargeback prejudique financeiramente a sua empresa e a sua reputação, invista em ferramentas automatizadas e sistemas antifraude que protejam os dados de seus clientes. Essas soluções aumentam a produtividade de sua equipe e a efetividade das análises, pois trazem informações detalhadas do cliente que tentará efetuar a compra.

A experiência do cliente é decisiva para reduzir chargeback

Além de deixar de forma clara as políticas da empresa, tenha uma boa gestão de estoque para que os produtos que estão disponíveis no site possam ser entregues para o cliente no tempo determinado.

Invista em uma plataforma de vendas intuitiva e ágil que permita que os clientes naveguem com facilidade, além disso, tenha qualidade nas fotos dos produtos, faça descrições detalhadas de cada um, ofereça um atendimento de qualidade e um chat online para esclarecimentos de qualquer dúvida.

Qual o processo para solicitar chargeback

O processo para solicitar chargeback, como já mencionado, consiste em alguma etapas:

1 – O cliente identifica um erro na fatura do seu cartão

No extrato do cartão de crédito, o cliente identifica uma compra que não foi feita por ele, sendo resultado de uma fraude, transação duplicada ou produto não recebido.

2 – Contato do cliente com a operadora do cartão de crédito

Identificando o ocorrido, o cliente entra em contato com a operadora do cartão de crédito relatando o seu problema e solicitando o chargeback.

3 – A operadora solicita uma documentação e informações sobre a compra

O banco solicita ao cliente informações, detalhes sobre a transação e documentos como por exemplo: informações do cartão de crédito, valores, data da compra e motivo da contestação.

4 – Disputa – Avaliação do operador do cartão

A operadora pode fazer contato com a empresa vendedora obtendo também a sua versão do ocorrido, além de solicitar informações ou documentos. É feita uma análise com base nos dados fornecidos e uma avaliação se existem de fato razões para chargeback.

5 – Resolução do caso

Baseada em todas as evidências fornecidas, a operadora valida ou não o chargeback avisando ambas as partes, cliente e empresa vendedora.

Por quais motivos o cliente pode solicitar chargeback

Veja por quais motivos os clientes solicitam o estorno, e desenvolva as melhores práticas para redução de chargeback em sua empresa.

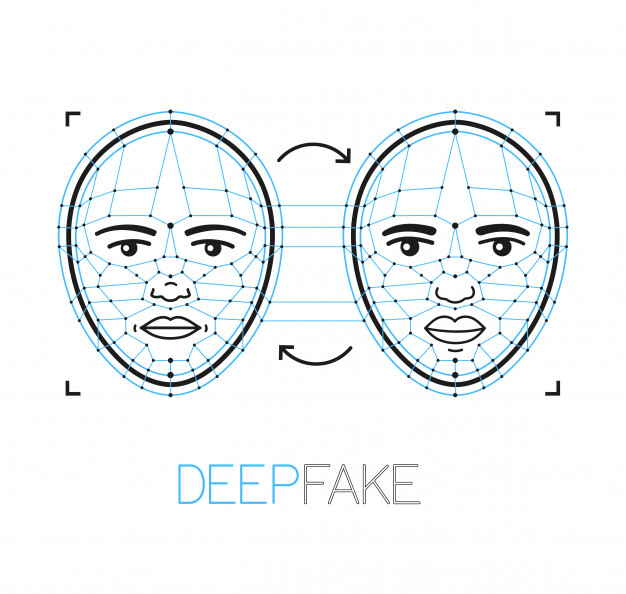

1 – Fraude

O chargeback por fraude ocorre quando uma compra é realizada sem a autorização ou o conhecimento do titular do CPF, sendo um dos grandes desafios do e-commerce.

2 – Fraude por esquecimento

A fraude por esquecimento ocorre quando o titular do cartão se confunde ou mesmo esquece que emprestou o seu cartão para alguém realizar uma compra online.

3 – Erro no valor

O erro no valor ocorre por erros nos sistemas de cobranças. O consumidor, ao perceber uma cobrança que não está correta, entra em contato com o emissor do seu cartão para que o mesmo encontre uma solução.

4 – Problema com o produto ou com a sua entrega

Ocorre quando o cliente recebe seu produto com defeito, danificado pela entrega ou se o mesmo foi entregue depois do prazo combinado. O cliente pode pedir o cancelamento da compra em virtude do direito do consumidor.

Conheça o Unico IDPay, a solução que garante zero chargeback por fraude

Te convidamos a agregar uma solução ao seu e-commerce que reduz o chargeback para zero. Esse é um movimento inédito da Unico junto às instituições financeiras para acabar de vez com a insegurança das transações online e que promete revolucionar o mercado de e-commerce.

Conheças os benefícios que o Unico IDPay oferece:

• Zero chargeback: redução de CBK e custos atrelados e comprovação da transação com o conjunto probatório possibilitando ter provas contra auto-fraude;

• Aprovação de compras com cartões de terceiros sem dor de cabeça: o Unico IDPay possibilita a solicitação da autorização da compra pelo real titular do cartão através de reconhecimento facial, autorizando com segurança compras previamente negadas devido à não-titularidade;

• Alavanca de receita e lucro: mais margem para você e aumento de GMV (Volume Bruto de Mercadorias) com as transações aprovadas pelo IDPay.

O Unico IDPay protege o seu cliente contra fraudes de identidade, sem perder de vista uma experiência única e fluída, e também assegura a sua empresa contra prejuízos financeiros e de reputação.

Acesso nosso site e conheça o Unico IDPay e veja como podemos contribuir com seu e-commerce reduzindo o chargeback para zero.